邮政快递业作为国家战略性基础设施和社会组织系统,与产业上下游、外部社会、经济环境、技术发展程度等关系日渐密切。随着电子商务行业的蓬勃发展,快递行业近几年也保持着快速地增长的态势。

2019年,快递行业总体发展形态趋势继续向好,行业格局仍在演变,高水平质量的发展特征更突出。截止2019年11月,快递业务量累计已完成567.9亿件,业务收入累计完成6725.7亿元,均已超过2018年全年的业务量及业务收入。

2010-2018年上半年,我国邮政业务收入(不包括邮政储蓄银行直接营业收入)整体上保持上升的趋势。2018年,我国邮政业务收入为7904.7亿元,同比增长19.04%。

2019年1-11月,邮政行业业务收入(不包括邮政储蓄银行直接营业收入)累计完成8681.5亿元,同比增长21.6%;业务总量累计完成14517.3亿元,同比增长31.2%。其中,邮政服务业务总量累计完成2259.8亿元,同比增长25.4%;邮政寄递服务业务量累计完成224.6亿件,同比增长3.5%;邮政寄递服务业务收入累计完成390.6亿元,同比增长15.3%。

2011-2016年,是我国快递行业蓬勃发展期,上涨的速度均保持在48%以上。2017年后,快递业务总量上涨的速度明显变缓,2017-2019年,快递业务量同比增速维持在25%以上。

2019年1-11月,全国快递服务企业业务量累计完成567.9亿件,同比增长25.4%,预计全年业务量将达到610亿件左右;业务收入累计完成6725.7亿元,同比增长23.9%。其中,同城业务量累计完成99.3亿件,同比下降3%;异地业务量累计完成455.7亿件,同比增长33.8%;国际/港澳台业务量累计完成12.9亿件,同比增长28.3%。

受“419”、“双品网购节”、“618”、“818”、“919”电商节等促销活动影响,与往年相比,“淡旺季”波动特征明显减弱、月度间流量更趋均衡。

2019年1-11月,同城、异地、国际/港澳台快递业务量分别占全部快递业务量的17.5%、80.2%和2.3%;业务收入分别占全部快递收入的10.1%、52.8%和9.9%。与去年同期相比,同城快递业务量的比重下降5.1个百分点,异地快递业务量的比重上升5个百分点,国际/港澳台业务量的比重上升0.1个百分点。

2019年1-11月,东、中、西部地区快递业务量比重分别为79.7%、12.8%和7.5%,业务收入比重分别为80.3%、11.2%和8.5%。与去年同期相比,东部地区快递业务量比重下降0.2个百分点,快递业务收入比重上升0.3个百分点;中部地区快递业务量比重上升0.6个百分点,快递业务收入比重基本持平;西部地区快递业务量比重下降0.4个百分点,快递业务收入比重下降0.3个百分点。

根据邮政局多个方面数据显示,2019年1-11月,全国快递业务量排名前五的省市分别为广东、浙江、江苏、上海和山东。广东实现快递业务量为150.87亿件,业务收入为6725.67亿元。

分城市来看,2019年前11月份快递业务量最多的城市为广州,为57.28亿件;而业务收入排第一的为上海市,为1156.88亿元。

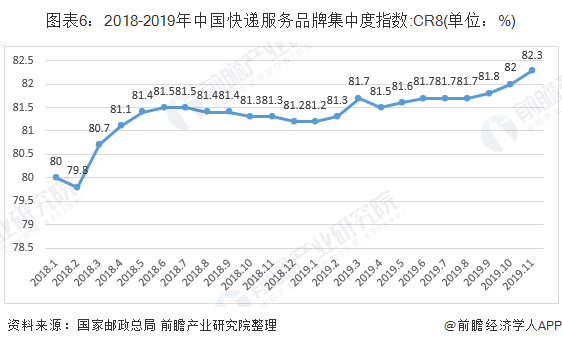

2013 年至 2016 年,快递与包裹服务品牌集中度指数 CR8 呈下降趋势,但从 2017年开始 CR8 逐年上升,行业集中度逐步提升,2019 年11月 CR8 上升至82.3,相比2018 年末上升 1.1。

2013年至2016年期间,由于电商的快速地发展催生了一大批中小规模的快递公司,导致CR8开始下滑。2013年我国电子商务增速达到峰值,2013年全年累计电子商务交易额45673亿元,同比增长58%,此后增速开始下滑。电商的暴发给整个快递市场带来了巨大的增量,诱使社会资本进入快递市场,导致2013-2016年期间快递行业集中度下行。但随着行业龙头公司快递网络的逐渐完备、技术的慢慢的提升,在服务及时效上逐步的提升,规模优势逐渐显现,竞争能力逐步提升。相反,中小规模的快递公司,受规模等因素的制约,在单位成本及服务质量上难以形成优势,一旦龙头公司开始降价和提升服务,中小规模快递公司生存空间就受到挤压。

根据邮政局资料显示,未来快递行业集中度将进一步加深,特别是2019年三季度“通达系”的增速明显高于行业平均水平。

2018年中国快递平均单件价格为11.5元,较上一年下降了0.8元,下降了6.5%;2019年前三季度,快递业务整体平均单价为12.0元,比上半年下降了0.2元;其中同城、异地、国际/港澳台快递业务平均单价分别为6.9元、8.0元和52.3元,均比去年同期有所下降。

随着人工、租金等刚性成本上涨,快递单价未来的下降空间存在限制,价格战短期风险解除,甚至有可能出现反弹回升。消费升级的大背景下,消费者开始对快递服务提出质的要求,对价格的敏感度逐步降低。随着各种成本的上涨,未来快递单价或出现回升。

2019年11月,中国物流与采购联合会发布的中国快递物流指数为107.7%,比上月回升3.1个百分点,连续5个月回升且回升幅度扩大。其中,商务快件指数为108.8%,比上月回升3.2个百分点;农村快件指数为107.6%,比上月回升2.9个百分点;跨境快件指数为105.3%,比上月回升2.1个百分点。总的来看,本月产业经济活跃度回升至较高水平。

11月份,便利度指数为72.6%,比上月回升3.8个百分点,连续两个月回升。分项来看,通行便利度指数为72%,比上月回升3.8个百分点;政务服务便利度指数为73.4%,比上月回升3.8个百分点;公共设施便利度指数为72.5%,比上月回升2.3个百分点;投送便利度指数为72.6%,比上月回升5.4个百分点。

11月份,从业人员指数大幅回升,快递从业人员指数为112.2%,比上月回升9.1个百分点。年末电商旺季以及“双十一”电商大促对从业人员需求拉动作用依旧明显。分地区看,人员指数呈现涨跌互现,东北、东部、中部地区人员指数全面回升,回升幅度超10个百分点,分别达到118.6%、112.9%和116.7%;西部地区小幅回落但仍位于100%以上。

从主要上市快递公司来看,2018年及2019年,顺丰控股营业收入及净利润均遥遥领先,超其他快递公司2倍有余。顺丰控股2019年前三季度实现营业收入787.70亿元,纯利润是41.9亿元。

2018年,韵达股份全年营业收入低于圆通速递,只为圆通速递的50%左右,但根据2019年三季度财报来看,韵达股份前三季度营业收入及净利润已双双超过圆通速递,预计2019年全年,韵达股份营业收入将超过圆通速递。

2019年10月,国家邮政局和各省(区、市)邮政管理局通过“12305”邮政行业消费者申诉电话和申诉网站共处理消费者申诉21639件。处理的申诉中有效申诉(确定企业责任的)为1879件,同比下降59.6%。有效申诉中涉及邮政服务问题的76件,占有效申诉量的4.0%;涉及快递服务问题的1803件,占有效申诉量的96.0%。

2019年10月,邮政业花了钱的人全国快递公司有效申诉处理满意率平均为96.8%,高于全国平均数的快递公司有19家,低于全国平均数的有4家;全国快递服务申诉率平均为3.40,低于全国平均数的快递企业有11家,高于全国平均数的有12家;全国快递服务有效申诉率平均为0.29,低于全国平均数的快递企业有12家,高于全国平均数的有11家。各快递企业快递业务申诉详细情况如下:

根据邮政局多个方面数据显示,2018年,从9大快递品牌来看,主要时限指标排名第一的为顺丰速运,各指标处理时限均排名第一,第二为邮政EMS,除了寄出地处理时限指标排在第三外,其余指标排名均为第二。排在末尾的为优速快递,各时限指标基本排在第九名。

2019年5月七部委联合发布的《关于推进邮政业服务乡村振兴的意见》提出,将村邮站纳入乡村公共基础设施,强化电子商务、便民服务、收寄投递、自提服务等功能。随国家政策不断加码,农村快递行业即将进入黄金时代。

另外,中国快递行业将加快绿色发展步伐,通过减少收寄、分拣、封发、运输、投递等所有的环节对环境的污染和资源消耗,初步实现快递行业“低污染、低消耗、低排放,高效能、高效率、高效益”发展。

2019年3月,国家发改委牵头、24部委联合发布的《关于推动物流高水平发展促进形成较为强大国内市场的意见》明白准确地提出,推动物流高水平质量的发展,是实现国民经济高水平发展的内在要求,能增强经济发展的内生动力、提升社会经济运行效率、促进形成较为强大的国内市场、构建现代化经济体系。当下,快递业和互联网都处在快速地发展时期,“智能+快递”两者融合将有利于快递行业可持续高质量发展。

以上数据及分析请参考于前瞻产业研究院发布的《中国快递行业市场前瞻与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业规划、产业申报、产业园区规划、产业招商引资等解决方案。

报告主要分析了中国快递行业的发展环境;中国快递行业的发展规划;全球快递行业的发展状况;中国快递行业的发展状况;中国网络购物物流配送情况;快递行业重点区域发展情...

前瞻产业研究院中国产业咨询领导者,专业提供产业规划、产业申报、产业升级转型、产业园区规划、可行性报告等领域解决方案,扫一扫关注。